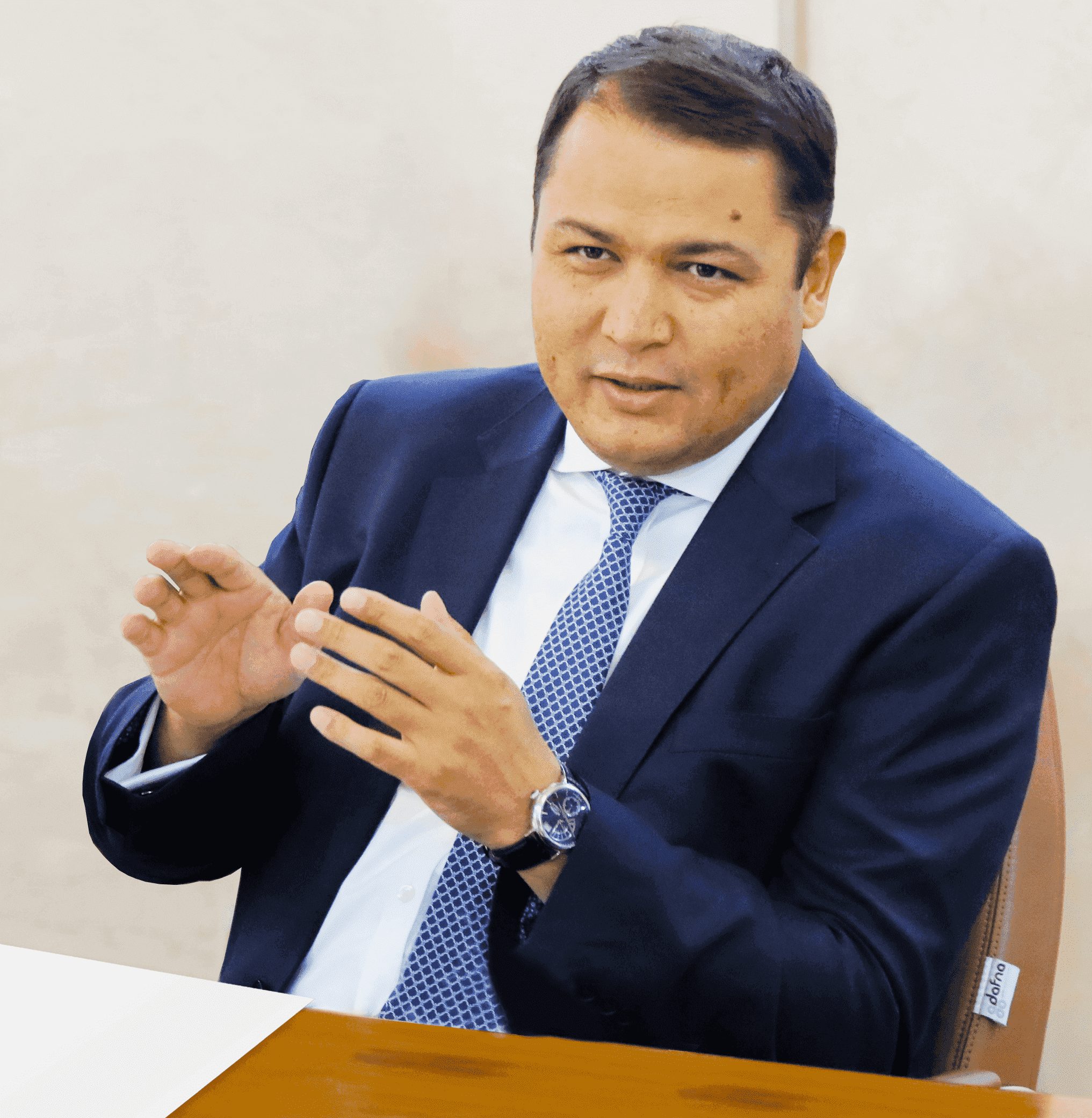

В феврале 2022 года состоялась беседа между Натальей Лим, партнером PwC в Казахстане, и Одилбеком Исаковым, заместителем министра финансов Республики Узбекистан. Эксперты обсуждали стратегию ведомства в отношении государственного долга. Узбекистан является достаточно молодой страной, трансформация которой началась относительно недавно. Для роста экономики и привлечения иностранных инвестиций важны не только первые шаги государства в лице министерства финансов, отвечающего за государственный внешний долг, но и последующая стратегия в отношении международных рынков капитала.

PwC: ESG-стандарты стали одним из глобальных трендов рынка, а на рынке долгового капитала тон задают «зеленые» и социальные облигации (Green and Social Bonds). Какие планы имеются у министерства финансов в этом направлении?

Одилбек Исаков: 12 июля 2021 года Узбекистан стал одной из первых стран региона СЕЕМEА, выпустившей облигации с маркировкой ЦУР. Она призвана продемонстрировать тесное соответствие с целями в области устойчивого развития ООН. Узбекистан первым среди стран СНГ разместил ESG-облигации, что демонстрирует приверженность страны к ЦУР. Мировая тенденция привязки инструментов к этим целям является крупным достижением в развитии финансирования во всем мире. В качестве пилотного проекта мы начали этот путь с относительно небольшой суммы в 2,5 трлн сумов. Это позволило нам убедиться в том, что у нас имеются достаточные возможности для выполнения всех требований принципов ICMA и облигаций ЦУР, начиная с процесса выбора проекта и заканчивая отчетностью о воздействии.

Выпуск будет способствовать передаче ресурсов от частных институциональных инвесторов для финансирования государственных программ, ориентированных на следующие цели:

- качественное образование (ЦУР №4);

- чистая вода и санитария (ЦУР №6);

- хорошее здоровье и благополучие (ЦУР №3);

- индустриализация, инновации и инфраструктура (ЦУР №9);

- устойчивые города и населенные пункты (ЦУР №11);

- управление природными ресурсами (ЦУР №13 и ЦУР №15);

- недорогостоящая и чистая энергия (ЦУР №7).

Выпуск «зеленых» облигаций позволяет Узбекистану расширять базу инвесторов, получить бóльший доступ к международным фондам, которые в бóльшей степени формируют свой портфель из активов, ориентированных на устойчивое развитие. Также это позволит нашей стране развить местный рынок капитала.

В сотрудничестве с ПРООН мы разработали программу ЦУР-облигаций Узбекистана. Она демонстрирует намерения страны отбирать, финансировать и/или рефинансировать соответствующие критериям проекты, которые принесут социальные и экологические выгоды. Программа разработана в соответствии с Принципами «зеленых» облигаций (GBP), Принципами социальных облигаций (SBP) и Руководящими принципами по облигациям устойчивого развития (SBG), опубликованными в июне 2021 года Международной ассоциацией рынка капитала (ICMA).

Кроме того, она предусматривает предоставление инвесторам отчета о распределении средств, а также отчета о воздействии. Отчет о воздействии будет публиковаться на веб-сайте министерства финансов на протяжении всего срока облигаций. С этой целью мы сотрудничаем с ПРООН для создания Группы мониторинга проектов, которая будет осуществлять мониторинг реализации выбранных проектов, оценку воздействии и подготовку отчетностей.

Независимое «мнение второй стороны» было опубликовано британской компанией Sustainalytics Ltd., заявив, что программа Узбекистана по ЦУР-облигациям соответствует Руководящим принципам устойчивого развития облигаций 2021 года, Принципам «зеленых» облигаций 2021 года и Принципам социальных облигаций 2021 года. Полученный опыт поможет в дальнейшем развитии национальных механизмов мониторинга воздействия на ЦУР, прозрачности использования доходов, подотчетности финансируемых проектов, обеспечивая при этом своевременное выполнение Узбекистаном путь развития на период до 2030 года.

В случае успешного завершения проекта, мы можем в будущем применить этот подход в других проектах, финансируемых из государственного бюджета и за счет внешних заимствований.

Также немаловажно отметить, что в 2017 году Правительство Узбекистана присоединилось к Парижскому соглашению в рамках Рамочной конвенции ООН об изменении климата. Этот документ, регулирующий меры по снижению содержания углекислого газа в атмосфере, был ратифицирован в 2018 году. Подписание подтолкнуло к осуществлению нескольких шагов по реализации соответствующих политических и нормативных мер по борьбе с изменением климата.

Это включает в себя принятие ключевых программных документов, а именно Стратегии перехода к «зеленой» экономике (2019 г.) и Концепции обеспечения надежного энергоснабжения Узбекистана до 2030 года (2020 г.), которые продвигаются и реализуются министерством экономического развития и сокращения бедности Республики Узбекистан. Стратегия перехода к «зеленой» экономике сосредоточена на двух основных областях:

- сокращение объема выбросов парниковых газов;

- более эффективное использование энергии в тандеме с развитием мощности по производству возобновляемой энергии.

На последнем Международном климатическом саммите (СОР26), который проводился в Глазго в ноябре 2021 года, Узбекистан объявил о намерении снизить удельный выброс парниковых газов на единицу ВВП на 35% к 2030 году. В частности, к 2026 году поставлена цель по увеличению общей мощности солнечных и ветряных электростанций в стране до 8 ГВт. Для достижения этих целей Правительство Узбекистана осуществило ряд мер, включая модернизацию промышленного оборудования и зданий, снижение расхода топлива при производстве электроэнергии, внедрение субсидий на внедрение широкого спектра энергосберегающих технологий и повышение роли возобновляемых источников энергии в производстве электроэнергии.

В целом в 2022-2024 гг. за счет прямых иностранных инвестиций на сумму 3 млрд долларов США планируется построить десять солнечных и ветряных электростанций общей мощностью около 3 ГВт.

Реформа, начатая в Узбекистане и нацеленная на рост экономики и благосостояние населения, однозначно требует больших инвестиций. Министерство финансов продолжит свою работу в направлении поддержки государства по реализации этих важных планов. Оно будет продолжать свою стратегию по привлечению внешнего финансирования на рынках долгового капитала, посредством выпуска евробондов, сумовых евробондов и ЦУР-облигаций. Эти меры будут также применяться с учетом государственно-частного партнерства.

PwC: В чем заключается долгосрочная стратегия министерства финансов по работе с внешним долгом?

Одилбек Исаков: Внешний долг важен для развития любой страны, так как он является одним из источников обеспечения позитивного роста экономики, в том числе за счет вложений в инфраструктурные проекты. Одной из основных задач Правительства является рост ВВП, предоставление и улучшение инфраструктуры. Роль министерства финансов заключается в формировании бюджета и обеспечения надлежащего финансирования, в том числе и за счет внешних источников.

Мы также нацелены на развитие рынка государственных ценных бумаг, что позволит использовать долговые инструменты в рамках внутреннего государственного заимствования, а также предоставит дополнительные инструменты финансовым институтам и другим участникам рынка. Более того, планируется предоставление доступа иностранным инвесторам на внутренний рынок долгового капитала (debt capital market). В свою очередь, это даст хорошую возможность вывести отношения на новый уровень и сформировать постоянную базу инвесторов. Конечно, мы также будем работать и над внедрением новых инструментов, к которым, к примеру, относятся облигации с привязкой к инфляции.

Стоит отметить, что министерство финансов внимательно следит за сроками погашения внешнего долга государства, что позволяет своевременно планировать объемы и способы привлечения ликвидности, включая возможности по выпуску новых облигаций или использованию обратного выкупа облигаций или их обмена.

Немаловажным моментом для нас является управление валютными рисками. Для этого ведомство проводит кропотливую работу по планированию заимствований, управлению активами и пассивами (для обеспечения соответствия валютного долга с валютными резервами), использованию производных инструментов (валютные свопы) и постепенному увеличению объема выпуска еврооблигаций в сумах.

PwC: Какой является валютная структура суверенного внешнего долга?

Одилбек Исаков: В настоящее время доля долга в иностранной валюте от совокупных заимствований государства составляет 94%. Доля иностранной валюты во внешнем государственном долге равна 99%, где 70,5% приходится на доллары США и 4,7% на евро, соответственно. В перспективе мы планируем увеличить выпуск еврооблигаций в сумах, чтобы их доля выросла с текущих 27% до 40%. В контексте среднесрочной стратегии управления долгом планируется дальнейший пересмотр валютной структуры долгового портфеля для снижения валютного риска.

PwC: Как будет развиваться активность квазисуверенных и корпоративных игроков Узбекистана на международном рынке долгового капитала?

Одилбек Исаков: Министерство финансов создало безрисковую кривую как на еврооблигациях в твердой валюте, так и на рынке евробондов в локальной валюте. В настоящее время государственные предприятия и банки проходят комплексный процесс трансформации и приватизации, что приводит к совершенствованию корпоративного управления, стандартов работы и отчетности этих корпораций, а также позволяет им финансировать свои инвестиционные проекты путем выхода на международные рынки долгового капитала.

После трех успешных выпусков еврооблигаций в иностранной валюте государственными банками (АКБ «Узпромстройбанк», Национальный банк Узбекистана и АКИБ «Ипотека Банк») в течение 2019–2020 гг. АО «УзАвто Моторс» стало первым государственным предприятием, вышедшим на международный рынок в 2021 году, а 9 ноября 2021 года АО «Узнефтегаз» разместило семилетние еврооблигации в долларах США с доходностью 4,75%.

Ожидается выход и других госпредприятий на международный рынок долгового капитала после проведения надлежащей подготовки (улучшение корпоративного, операционного управления и отчетности, для предоставления комфорта и прозрачности инвесторам в отношении деятельности корпораций), определения инвестиционных проектов с понятной для инвесторов рентабельностью для привлечения долгового финансирования. В свою очередь, это значительно повлияет на рост объемов заимствований на международных рынках, по сравнению с 2021 годом, что также позитивно скажется на привлекательности Узбекистана для инвесторов.

PwC: Планируется ли в ближайшем будущем достаточно большой и ликвидный выпуск бондов для включения его в индекс GBI-EM (Global Bond Index)?

Одилбек Исаков: Минимальный номинальный объем выпуска суверенных облигаций (в национальной валюте) Узбекистана должен быть в эквиваленте 750 млн долларов США для включения их в индекс «Global Bond Index-EM»*, для последующих выпусков в эквиваленте от 500 млн долларов США. Включение в индекс дает облигациям больше ликвидности на международном рынке долгового капитала, увеличивает интерес со стороны иностранных портфельных инвесторов, и конечно же расширяет круг инвесторов. Мы планируем увеличить выпуск еврооблигаций в сумах, чтобы их доля в общем портфеле внешнего долга достигла 40%. Объем финальной книги заявок в дебютном выпуске составлял 5 трлн сумов, а во втором выпуске — 3,5 трлн сумов.

Стоит отметить, что для выпуска суверенных облигаций в национальной валюте в таких существенных объемах, необходимо проделать комплексную работу для укрепления доверия инвесторов к экономике страны.

Основные факторы, которые влияют на спрос инвесторов на суверенные облигации, деноминированные в национальной валюте:

- Рост ВВП;

- Уровень инфляции и ее динамика;

- Монетарная и фискальная политика;

- Ситуация с обменным курсом (волатильность);

- Наличие инструментов хеджирования.

*Индекс GBI-EM — это комплексные индикаторы долговых обязательств развивающихся рынков, которые отслеживают облигации в местной валюте, выпущенные правительствами развивающихся стран.

Мы планируем расширить возможности приобретения государственных ценных бумаг нерезидентами и резидентами Республики Узбекистан через:

- создание возможностей для нерезидентов Республики Узбекистан (первоначально международных инвесторов) приобретать государственные ценные бумаги путем улучшения операций, связанных с движением капитала, на основе рекомендаций Международного валютного фонда;

- предоставление возможности физическим лицам и резидентам Республики Узбекистан приобретать государственные ценные бумаги;

- введение института маркет-мейкера;

- разработку и утверждение плана мероприятий по развитию вторичного рынка долговых инструментов.

В целях привлечения крупных иностранных портфельных инвесторов, до конца 2022 года предполагается наладить сотрудничество с одной из основных клиринговых систем Euroclear и Clearstream. Это также заложено в Дорожную карту реализации Программы развития рынка капитала на 2021-2022 гг., утвержденную Указом Президента Республики Узбекистан «О мерах по развитию рынка капитала» от 13 апреля 2021 года.